Niemiecki detalista przekazał informację o zamiarze sprzedaży akcji w cenie od 26 do 30 euro w ramach jednej z pierwszych tegorocznych dużych ofert publicznych w Europie.

Przeczytaj również: Celine chce podbic rynek kosmetyczny

Szczegóły IPO spółki Douglas

Zgodnie opublikowanym komunikatem, celem spółki oraz jej zarządu jest pozyskanie, głównie przez emisję nowych walorów, do 907 mln euro. Ruch ten przyniósłby podmiotowi kapitalizację rynkową na poziomie 3,1 mld euro. Według dostępnych informacji, Douglas, kontrolowany przez CVC Capital Partners i rodzinę założycieli, planuje rozpocząć notowania na giełdzie we Frankfurcie 21 marca.

Przeczytaj również: Hiszpańska sieć chwali się najlepszymi wynikami w historii. “Praca wykonana w ostatnich latach przynosi rezultaty”

Douglas – plany

Niemiecki detalista zapowiedział, że środki pozyskane ze sprzedaży akcji zostaną przeznaczone na spłatę zadłużenia. Ponadto właściciele zobowiązali się do wniesienia dodatkowego kapitału w wysokości około 300 mln euro w celu wzmocnienia bilansu spółki. Na koniec grudnia Douglas miał ponad 3 mld euro długu netto, czytamy w niedawno opublikowanym kwartalnym raporcie finansowym.

Sytuacja rynkowa

Giełdowa inicjatywa spółki Douglas pojawiła w momencie, w którym eksperci zauważyli rosnący optymizm co do aktywności europejskiego rynku pierwszych ofert publicznych. W ostatnim czasie plan wejścia na giełdę ogłosiła szwajcarska spółka Galderma. Ponadto zamiar przeprowadzenia IPO w najbliższych miesiącach zadeklarowały grupa modowa Puig i włoski producent sneakersów Golden Goose.

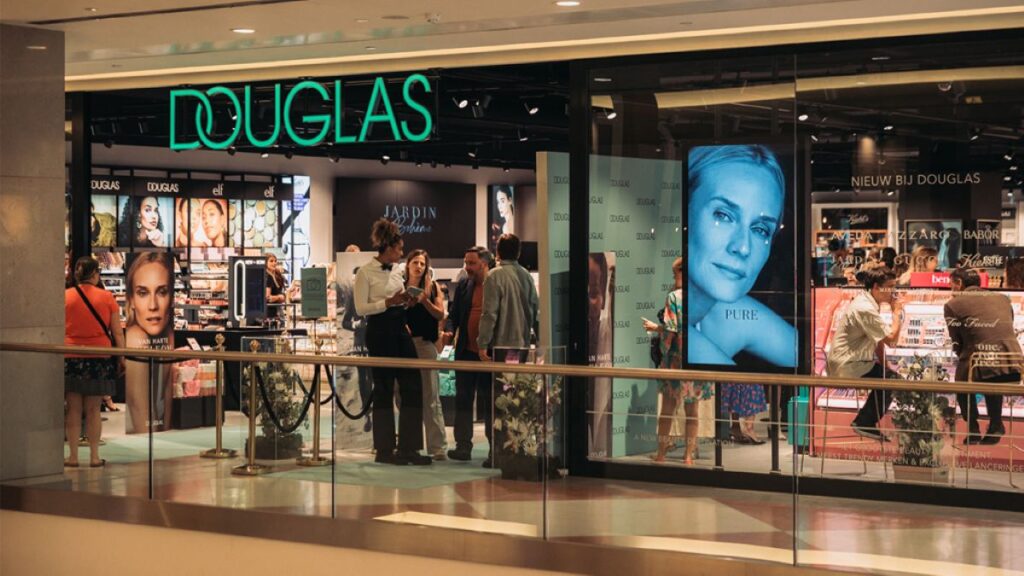

Zdjęcie główne: mat. prasowy